株式市場が不安定になってきているようです。

近時は、中国恒大集団(エバーグランデ)の信用不安問題があり、株式市場が急落しました。また、米国ではFRBがテーパリング(金融緩和の縮小)を見据えている一方で、ワクチン接種率は上昇してきましたが、コロナ禍の終わりはまだ見えません。

このような環境では、株式市場が下落することに不安を覚え、リスクヘッジをしたいと考える投資家も存在するでしょう。

リスクヘッジと言えば、すぐに挙げられる資産の一つが金(ゴールド)です。

今回は金(ゴールド)のヘッジについて簡単に確認していきたいと思います。

株価と金との関係

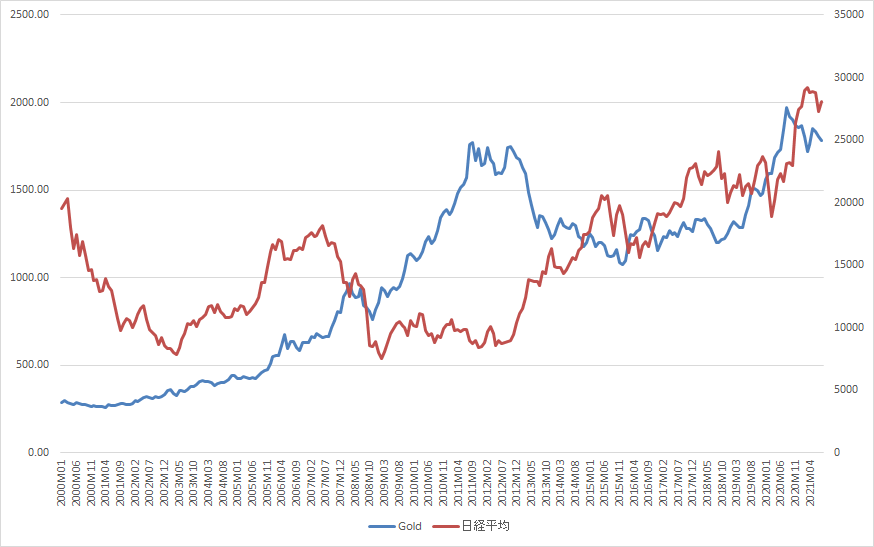

まずは、以下のチャートをご覧ください。

(出所 Gold=World Bank Commodity Price Data、日経平均株価=日経平均プロフィル・ダウンロードセンターより筆者作成)

過去20年超の日経平均と金(Gold)価格の推移が上図です。

日経平均は円単位、金はUSドル建て(オンス)であることには留意が必要です。

このチャート図を見ていると日経平均株価が低迷している時に金(ゴールド)が上昇している局面もあり、金(ゴールド)のヘッジ効果はありそうに見えるかもしれません。

但し、コロナショック以降については、日経平均株価も金(ゴールド)も上昇しています。

経済イベント時の事象

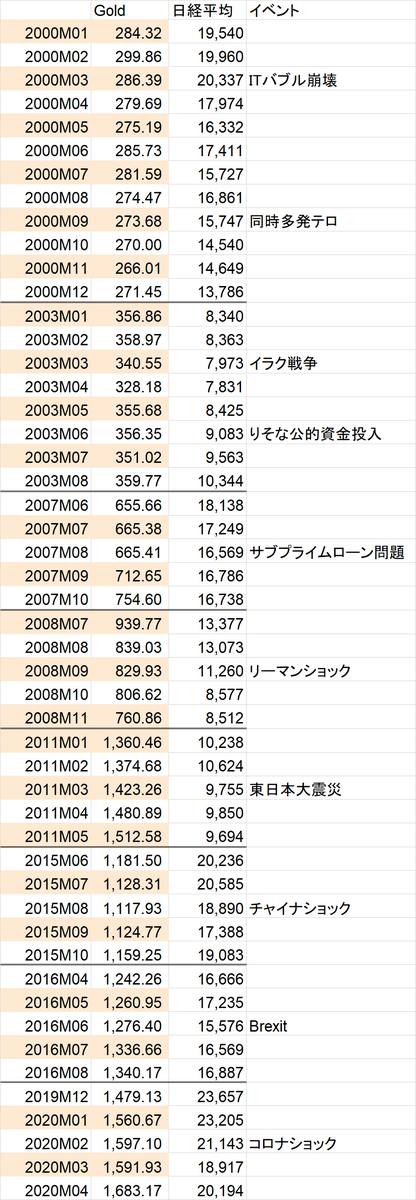

以下は上のチャート図の元データです。

金(ゴールド)価格と日経平均株価、そしてイベントを記載しています。

(出所 Gold=World Bank Commodity Price Data、日経平均株価=日経平均プロフィル・ダウンロードセンターのデータを基に筆者作成)

これを見て分かることは、2か月程度の単位では、金(ゴールド)は株価のヘッジにならない可能性があるということです。

ITバブル崩壊のみならず、米国同時多発テロでは金(ゴールド)に資金が退避しているとは言えないでしょう。

イラク戦争も同様です。開戦と同時に金(ゴールド)価格はむしろ下落しています。

そして、リーマンショック後にも金(ゴールド)価格は下落しています。

これが過去の事例です。

金(ゴールド)が株式のヘッジになるか否かについては、確定的なことは言えませんが、可能性が高いとは言えないことが分かるのではないでしょうか。

まとめ

「有事の金」と言われ、株式投資のリスクヘッジとして買われてきた金(ゴールド)ですが、昨今では株高と金(ゴールド)高が併存するというこれまでの「常識」とは異なる値動きを見せる場面が出てきています。

そして、過去には有事にもかかわらず、金(ゴールド)価格が下落した局面も見られます。

近時の株高と金(ゴールド)高の併存要因は、各国の金融緩和が過去に例を見ない規模となっていることから、金融市場のあらゆるアセットに資金が流れ込んでいることが考えられます。

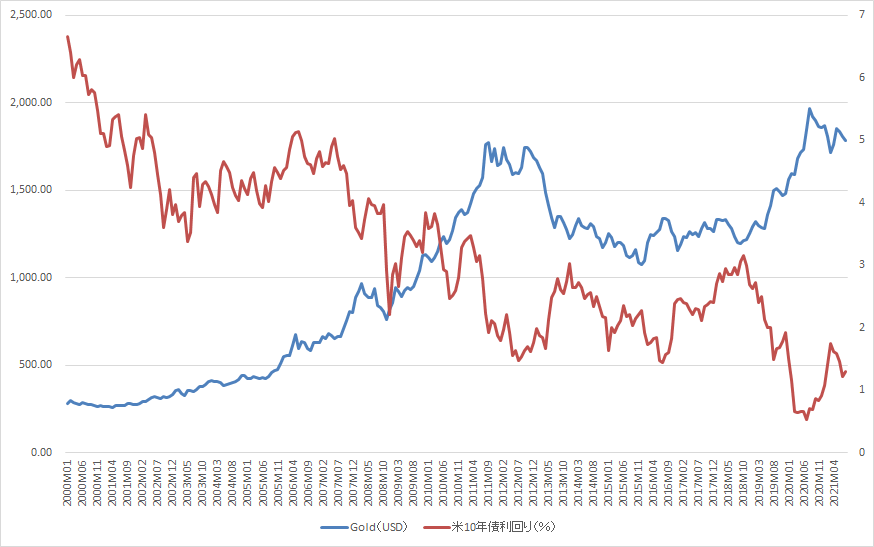

そして、金(ゴールド)価格は、過去から米国の債券利回りとの相関が指摘されています。以下は金(ゴールド)価格と米国10年債利回りのチャート図です。

(出所 Gold=World Bank Commodity Price Data、米10年債利回り=Investing.comのデータを基に筆者作成)

これを見ると基本的には、金(ゴールド)と米10年債利回りとは相反していることが分かるのではないでしょうか。

現在、金融市場には資金が溢れています。

米国のテーパリングが開始された際には、金利が徐々に上昇していくでしょう。その際に、何らかのイベントが起き、世界の株式市場が動揺することはあり得ます。しかし、その際に金(ゴールド)が株式のヘッジとなるのか、株式をキャッシュ化した後の退避場所に本当になるのかは、冷静に考えてみる必要があるのではないでしょうか。