日本銀行が2022年度(2023年3月期)決算を発表しました。日本銀行は国債を大量に保有していることから、金利上昇が進むと債務超過に陥ると懸念されています。2022年度の決算はどのようなものだったのでしょうか。今回は日本銀行の決算を簡単に確認してみたいと思います。

決算概要

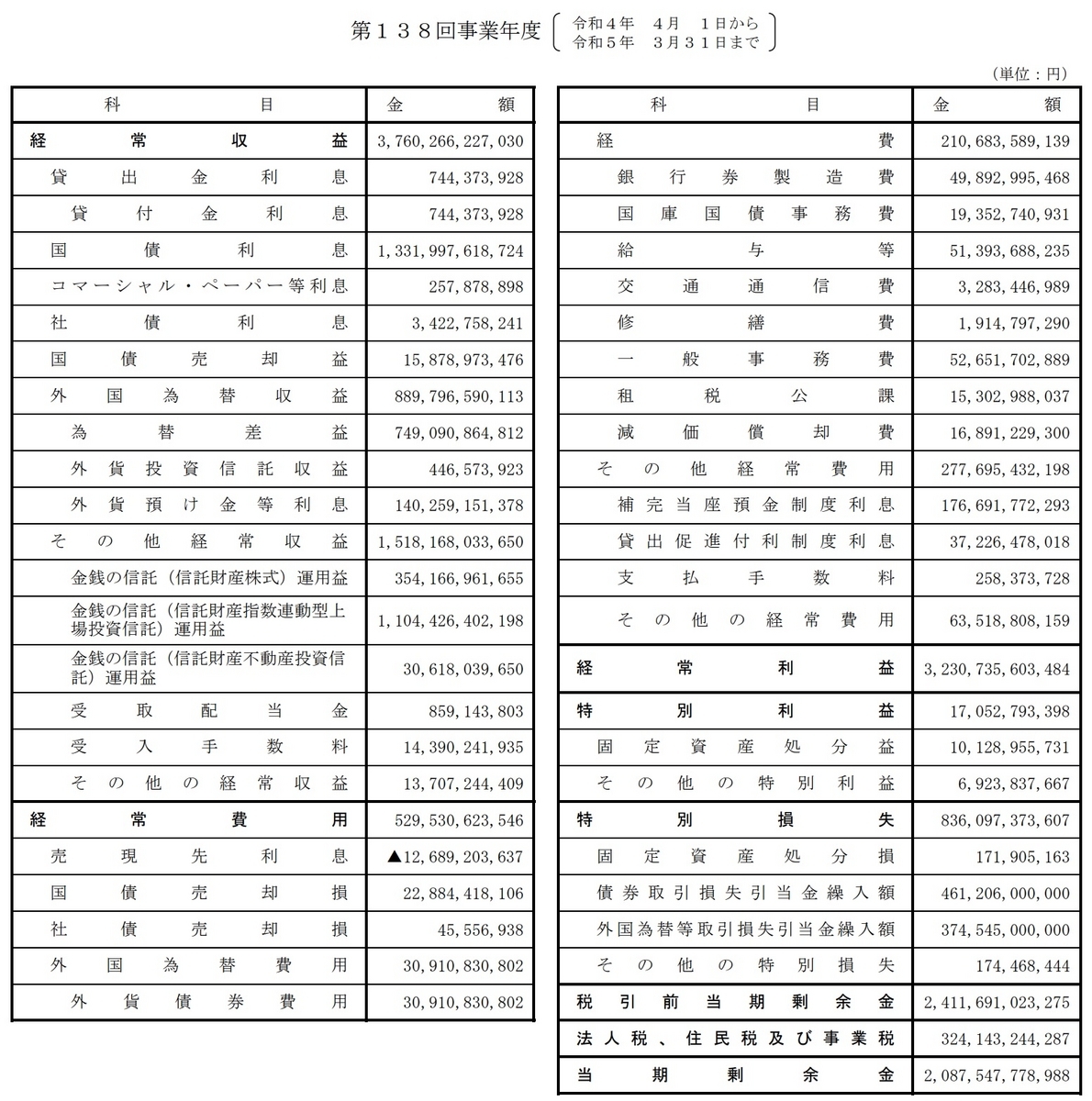

日本銀行の2022年度における経常収益(≒一般企業の売上高)は3兆7,602億円、前年度比7,094億円の増加となりました。内訳としては、国債利息が1兆3,319億円・前年度比2,086億円の増加。外国為替収益が8,897億円・前年度比1,598億円の増加、ETFの分配金等が1兆1,044億円・前年度比2,618億円の増加となったことが主な要因です。

経常利益は、前年度比8,121億円増益の3兆2,307億円となりました。これは、上記の通り、 ETF(信託財産指数連動型上場投資信託)運用益や国債利息収入が増加したこと等によるものです。

特別損益は、「長短金利操作付き量的・質的金融緩和」の実施に伴って生じ得る収益の振幅を平準化する観点から、 債券取引損失引当金の積立てを行ったほか、外国為替関係損益が益超となったことを受け、外国為替等取引損失引当金の積立てを行ったこと等から、8,190億円となりました。

当期剰余金は前年度比7,629億円増加の2兆875億円と最高額となっています。この当期 剰余金から法定準備金積立と配当金を控除した残額が国庫納付金となり、1兆9,831億円を国庫に納付しています。 国庫納付金は4年連続で1兆円を超え、過去最高となりました。

(出所 日本銀行第138回事業年度財務諸表等)

日本銀行の2022年度決算を簡単に説明せよと言われると、「国債の保有を増やし、金利上昇で利息収入が増え、更に上場企業株式の配当が増加したことを主要因として大幅な増益となった」と言えるでしょう。

バランスシート

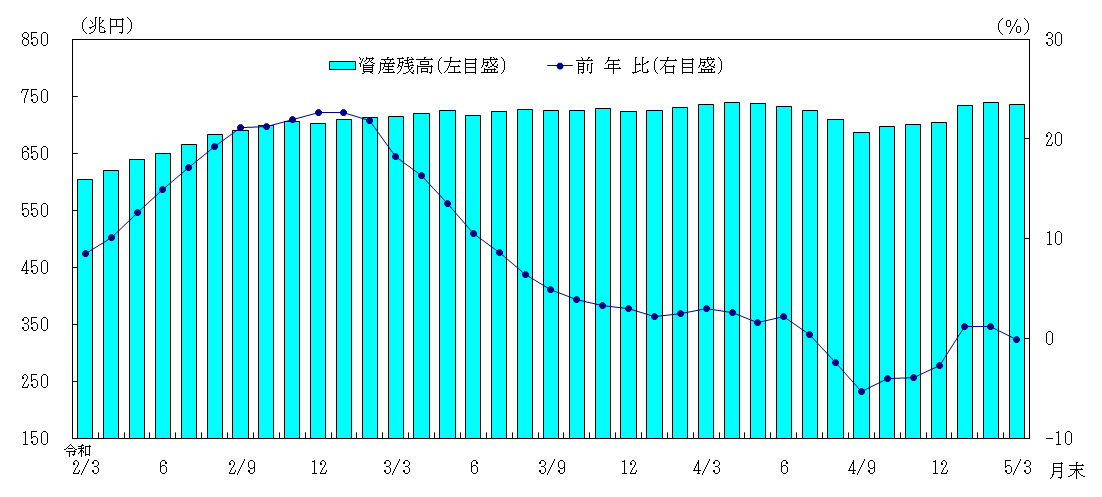

バランスシートという観点では、総資産残高は、国債が増加した一方、貸出金が減少したことから、前年度末と比べ1兆1,370 億円減少(▲0.2%)し、735兆1,165億円となりました。

(出所 日本銀行 第138回事業年度(令和4年度)決算等について)

主な資産は、国債が581兆7,206億円となり、 前年度比55兆5,469億円の増加でした。金融機関への貸出金は94兆4,397億円となり、前年度比57兆931億円の大幅減少となっています。

バランスシートという観点ではコロナ対応(金融機関への貸出金)が終わり、日本銀行が進めてきた金融緩和は一段落を迎えたと言っても良いでしょう。資産の縮小は11年ぶりです。

最も注目されていた国債の評価損は▲1,571億円でした。 国債の評価損発生は2006年度以来17年ぶりとなります。

(出所 日本銀行 第138回事業年度(令和4年度)決算等について)

2022年9月末(中間期)は、金利上昇を受けて8,749億円の含み損となっていましたので、一旦は含み損の拡大は落ち着いたことになります。日銀の保有国債の評価方法は償却原価法となっており、時価が変動しても損益には反映されませんが、金利が拡大していけば国債の評価損は膨らむため、留意が必要でしょう。

一方で、ETF(株式)については含み益が拡大しています。2022年度末のETF含み益は16兆356億円となりました。簿価が37兆1,160億円ですので、日銀が購入してから4割強の株価上昇があったことになります。年間では1兆3,502億円の含み益拡大となりました。

(出所 日本銀行 第138回事業年度(令和4年度)決算等について)

日本銀行は、まだまだ国債の購入を止めることはないでしょうから、日本銀行が保有する国債は増加していくことは間違いありません。

今後、金融政策を正常化させていくことがあれば、その中で金利は上昇していくことになり、日本銀行の保有する国債は含み損が大きく出てくることになるでしょう。

金融緩和が縮小されていく中で、株式も売られるようなことがあれば、日本銀行の保有する株式も含み損に転落する可能性はあります。

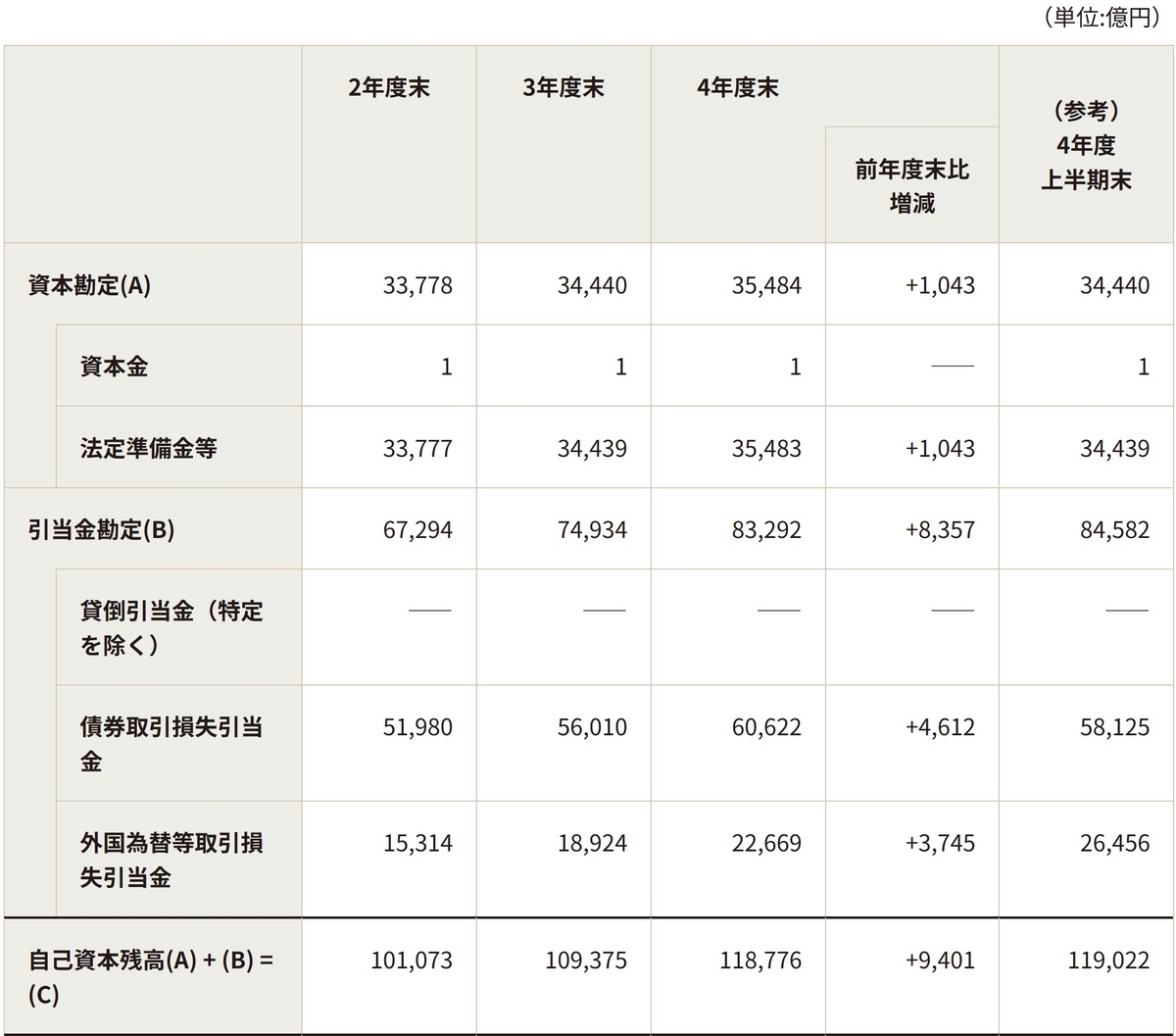

その場合、日本銀行の自己資本は以下の通り12兆円弱ですので、それを超える含み損が出た場合には、日本円の信任が低下する等の問題が発生する可能性はあるでしょう。

(出所 日本銀行 第138回事業年度(令和4年度)決算等について)

所見

2022年度の日本銀行決算は、過去最高の利益を上げ、国庫に2兆円弱を納付した決算でした。

この決算は嵐の前の静けさなのかもしれません。

日本銀行のバランスシートだけを考えると、日本銀行は金融政策を正常化させようとしても徐々にしか金利を上げられません。それは、極端に動くこともある金融市場と対峙していくには不都合でしょう。

日本銀行は(そして日本政府は)、巨額の国債を前に、根本的な解決策を持っていません。最善のシナリオは、インフレが2%程度で安定的に続き、GDP対比で政府債務の割合が小さくなっていくことでしょう。徐々にしか対応していけないのです。それを許してくれるほど、金融市場は優しくないのが過去の経験則です。

今後も日本銀行の決算に着目していくと、金融政策の限界感が見えてくるのではないでしょうか。