非常事態宣言が出され、日本の経済活動はかなり停滞しています。

外食、小売等の業種は営業自粛を余儀なくされているところが多数あります。

業績の悪化が続けば、不動産を賃借して事業を行っている事業者は、不動産所有者に対して家賃の減額を要求したり、場合によっては賃借物件から退去していくことも考えられるでしょう。

不動産の収益が落ちるのであれば、不動産価格が下落するのは当然です。

では、コロナショック後の不動産価格はどのようになっているのでしょうか。

将来のことは誰にも分かりません。しかし、過去の経済危機の時点における不動産価格の動きは、参考になるかもしれません。

今回は歴史から学んでみたいと思います。

ニッセイ基礎研究所のレポート

コロナショック後の不動産価格を予想していく上では、ニッセイ基礎研究所が2020年4月3日に発表したレポートが分かりやすくて参考になるものと思います。まずは以下引用します。

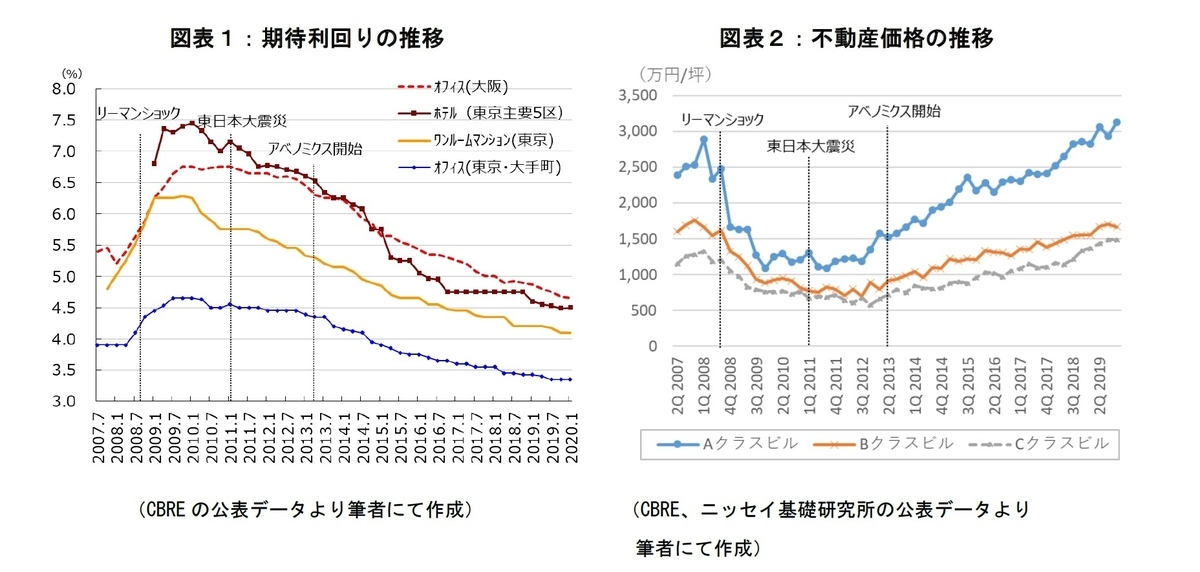

利回りについてはCBREの不動産投資家調査から、リーマンショック前の2008年4月のオフィス(東京・大手町)の期待利回りは3.9%、リーマンショック後の10月には4.35%、2009年7月には4.65%にまで上昇したことが確認できる(図表1)。また、不動産価格は、東京都心部のオフィス価格を求めるものとし、ニッセイ基礎研究所のオフィスレントインデックスの東京都心部の賃料、および上記の利回りを用い、直接還元法を参考に算出した。不動産価格は、2008年半ばの天井圏から翌年末ごろまでに、東京都心部Aクラスビル2が6割、Bクラスビルが5割、Cクラスビルが4割下落している(図表2)。この後、不動産市場は不動産担保融資を通じて多方面に甚大な損失が生じ、市場崩壊に至った。

2つ目は、2011年3月の東日本大震災である。事業拠点の被災などの直接的な影響のほか、全国にサプライチェーンの分断や、電力不足による間接的な影響が経済全体に及んだ。不動産市場はリーマンショックから立ち直っていない時期ではあったが、東京都心部Aクラスビルの賃料は半年程度で震災前の水準に回復し、利回りもほとんど上昇しなかったことから、不動産価格に大きな変化はなかった(図表1、2)。

(出所 ニッセイ基礎研究所「新型コロナウイルス感染症がもたらす不動産価格への影響を考える」https://www.nli-research.co.jp/report/detail/id=64116?site=nli)

上記のレポートは主に東京のオフィスビルについての記載部分を引用しています。

リーマンショック時には、東京のオフィスは天井圏から1年超で、東京都心部のオフィスビルが4~6割下落したことが分かります。特にランクが良いビルの価格下落率が高かったことが特徴的かもしれません。

一方で、東日本大震災時には不動産価格への大きな影響はありませんでした。

まずは、この認識をスタート地点としましょう。

不動産価格の推移

不動産価格を把握するための統計データは様々にありますが、筆者としては全体像を見るのであれば国土交通省の不動産価格指数を参照しています。

不動産価格指数とは「不動産価格の動向を示すべく指数化した統計データ」のことです。国土交通省が2012年8月から公表しています。不動産価格指数はは、金融・経済危機を背景に、IMF等からG20諸国に対して国際的に共通の指針に基づいて不動産価格の動向を迅速、的確に把握・公表すべきとの勧告がなされ、それを受けて作成・公表されているものです。まさにリーマンショックの反省を受けて作成されるようになった指数ということになります。

この不動産価格指数で過去の不動産価格下落事例であるリーマンショック時の不動産価格の推移を見ていくことにしましょう。

【不動産価格指数公表場所】

http://www.mlit.go.jp/totikensangyo/totikensangyo_tk5_000085.html

まずは商業用不動産の動きです。

1.商業用不動産総合

- 2008年2Q(高値圏)120.5

- 2008年4Q(半年後)109.0(2008年2Q比▲9.5%)

- 2009年2Q(一年後)103.3(同上▲14.2%)

- 2009年4Q(一年半後) 99.3(同上▲17.6%)

2.オフィス

①全国

- 2008年2Q(高値圏)125.7

- 2008年4Q(半年後)117.7(2008年2Q比▲6.4%)

- 2009年2Q(一年後)108.5(同上▲13.7%)

- 2009年4Q(一年半後) 100.8(同上▲19.8%)

②南関東圏(埼玉、千葉、東京、神奈川)

- 2008年2Q(高値圏)122.5

- 2008年4Q(半年後)116.7(2008年2Q比▲4.7%)

- 2009年2Q(一年後)107.6(同上▲12.2%)

- 2009年4Q(一年半後) 106.0(同上▲13.5%)

3.店舗

①全国

- 2008年2Q(高値圏)123.3

- 2008年4Q(半年後)107.9(2008年2Q比▲12.5%)

- 2009年2Q(一年後)109.4(同上▲11.3%)

- 2009年4Q(一年半後) 101.2(同上▲17.9%)

②南関東圏(埼玉、千葉、東京、神奈川)

- 2008年2Q(高値圏)127.9

- 2008年4Q(半年後)106.7(2008年2Q比▲16.6%)

- 2009年2Q(一年後)105.6(同上▲17.4%)

- 2009年4Q(一年半後) 96.6(同上▲24.5%)

4.倉庫

- 2008年2Q(高値圏)124.9

- 2008年4Q(半年後)116.0(2008年2Q比▲7.1%)

- 2009年2Q(一年後)111.2(同上▲11.0%)

- 2009年4Q(一年半後) 102.5(同上▲17.9%)

5.工場

- 2008年2Q(高値圏)120.7

- 2008年4Q(半年後)110.6(2008年2Q比▲8.4%)

- 2009年2Q(一年後)91.3(同上▲24.3%)

- 2009年4Q(一年半後) 96.2(同上▲20.3%)

6.マンション・アパート一棟(収益物件)

①全国

- 2008年2Q(高値圏)115.1

- 2008年4Q(半年後)101.3(2008年2Q比▲12.0%)

- 2009年2Q(一年後)98.1(同上▲14.8%)

- 2009年4Q(一年半後) 94.4(同上▲18.0%)

②南関東圏(埼玉、千葉、東京、神奈川)

- 2008年2Q(高値圏)110.3

- 2008年4Q(半年後)98.4(2008年2Q比▲10.8%)

- 2009年2Q(一年後)100.9(同上▲8.5%)

- 2009年4Q(一年半後) 92.3(同上▲16.3%)

商業用不動産は、リーマンショック前の高値圏から比べると、半年で約10%、1年後に約14%、1年半後に約18%の下落となりました。

オフィスは値動きが比較的緩やかであった一方で、工場は大幅な価格下落となっています。

南関東圏では、オフィスやマンション・アパート(一棟)の価格が底堅く推移した一方で、店舗は大幅な価格下落に見舞われました。

住宅の価格動向

次に居住用の不動産についてもリーマンショック後の不動産価格指数を確認しましょう。

1.戸建住宅

①全国

- 2008年9月(高値圏)106.5

- 2009年3月(半年後)101.8(2008年9月比▲4.4%)

- 2009年9月(一年後)99.8(同上▲6.3%)

- 2010年3月(一年半後) 101.5(同上▲4.7%)

②東京都

- 2008年9月(高値圏)106.3

- 2009年3月(半年後)100.3(2008年9月比▲5.6%)

- 2009年9月(一年後)98.6(同上▲7.2%)

- 2010年3月(一年半後) 103.9(同上▲2.3%)

2.マンション(区分所有)※主に中古

①全国

- 2008年9月(高値圏)99.6

- 2009年3月(半年後)94.4(2008年9月比▲5.2%)

- 2009年9月(一年後)96.4(同上▲3.2%)

- 2010年3月(一年半後) 99.4(同上▲0.2%)

- 2008年9月(高値圏)97.5

- 2009年3月(半年後)93.3(2008年9月比▲4.3%)

- 2009年9月(一年後)98.4(同上+0.9%)

- 2010年3月(一年半後) 99.6(同上+2.2%)

住居系の不動産は商業用不動産と異なり、リーマンショック後の下落幅が小さいことが見て取れるでしょう。

特に東京都のマンション(区分所有)は1年後には価格が上昇しています。

現在の不動産価格

不動産価格指数は2010年平均を100とする指数で算出されています。

最も新しい不動産価格指数は以下の通りとなっています。

- 全国 商業用不動産総合 121.5(2019年4Q)

- 全国 オフィス 128.2(2019年4Q)

- 南関東圏 オフィス 144.8(2019年4Q)

- 全国 店舗 152.7(2019年4Q)

- 南関東圏 店舗 161.8(2019年4Q)

- 全国 倉庫 123.2(2019年4Q)

- 全国 工場 97.0(2019年4Q)

- 全国 マンション・アパート(一棟) 128.8(2019年4Q)

- 南関東圏 マンション・アパート(一棟) 121.0(2019年4Q)

- 全国 戸建住宅 99.1(2019年12月)

- 東京都 戸建住宅 106.5(2019年12月)

- 全国 マンション(区分所有) 149.0(2019年12月)

- 東京都 マンション(区分所有)149.2(2019年12月)

2010年と比較した場合という観点では、店舗とマンション(区分所有)が大幅に上昇しています。また南関東圏のオフィスの上昇幅も大きなものがあります。

所見

以上、リーマンショック時の不動産価格の下落について確認してきました。

上記のデータはあくまで参考でしかなく、実際の不動産価格は個別要因により決定します。しかし、全体的な流れをつかむには良いでしょう。

今回の「コロナショック」は、リーマンショック以上の経済的影響が出ると言われています。とはいえ、現段階では不動産価格がどのように推移していくかは誰も分からないでしょう。東日本大震災の時のように少し下落したとしても、すぐに回復するかもしれません。

不動産価格は様々な要因によって決まります。近時は「金融」の影響が大きくなってきている(主に金利と銀行の貸出姿勢)とは思いますが、当然に「実需がベース」にあります。

今回のコロナショックは、少なくとも実需を直撃しそうに筆者は感じます。

世界中で需要が急減したリーマンショックを一つの参考とすること自体には違和感はないのではないでしょうか。

その上で、リーマンショックの経験則を活かすとすれば、今後1年から1年半程度の不動産価格については以下のようになると筆者は考えています。

- オフィスビルは首都圏で相応の調整となる可能性がある

- 尚、オフィスビルにとってコロナショックは長期的に転換点となった可能性がある(テレワークの普及に伴うオフィスニーズ減退)

- 倉庫は根強い電子商取引のニーズに支えられ、大きな調整はない

- 店舗については大きな価格調整の可能性が高い(そもそも現在の価格が高い)

- 収益レジ(マンション・アパート一棟)は大幅な調整となる可能性はある(これは銀行の融資姿勢の問題でコロナショックがその調整速度を速める)が、賃料の安定性が評価され根強い購入ニーズはある

- 区分所有のマンションは価格が大幅に上昇していたため、下落する可能性がある(中古価格が下落するが、新築は大手のシェアが高くなっているため下落幅は小幅に留まる可能性がある)

- 工場については、前回のように価格の大幅な下落はない(中国集中や海外生産についての見直しが入り国内に拠点を移す動きが局所的に出る可能性もある)

以上は筆者が現時点で考えていることです(もちろん、今後の様々な動きの中で予想も変わっていくでしょう)。

皆さんはどのように考えるでしょうか。