ソフトバンクグループが「SoftBank Vision Fund ビジネスモデルと会計処理」を2018年2月に発表しました。

筆者としては、銀行員や一般の投資家にとっても当該資料を一読しておくことは勉強になること、また当該発表はIRの面からみても面白い取り組みだと考えており、今回の記事ではこの発表資料について考察してみたいと思います。

公表目的

まず、ソフトバンクグループではソフトバンク・ビジョン・ファンドのビジネスモデル・会計処理について説明資料を公表した理由を以下のように説明しています。

SVFは、2017年5月20日に大規模な初回クロージングを完了して以降、積極的な投資活動を行っており、SBG連結財務諸表に与える影響は、今後ますます大きくなると考えています。

しかし、SVFが行う投資事業(以下、「SVF事業」)は、従来SBGが主力事業としていた通信事業とは全く性質の異なるものであり、通信事業者としてSBGをカバーしてきたアナリストがその業績を正しく理解するためには、SVF事業に対する正しい理解が必要となります。

そこで、SBGをカバーするアナリストに対し、「SVF事業の仕組み」をご説明し、SVF事業がSBG連結財務諸表に与える影響を正しくご理解頂いたうえで、今後のSBGの業績評価に役立てていただきたいと考えています。(2P)

この説明自体は何らおかしいものではありませんが、資料の説明内容は、金融機関のアナリストならば理解している(もしくは理解すべき)内容です。

よって、この資料はアナリストに理解してもらいたいというよりは、一般のソフトバンクグループを応援している個人投資家に向けて説明したものといえるのではないでしょうか。

このように会計処理まで踏み込んで分かりやすく説明することは、一般の企業ではめずらしく、非常にIRとしては先進的であり、IRが上手いと感じるところです。

もちろん、ソフトバンクグループは個人向けの社債等も発行していますので、他企業よりも個人投資家(株主のみならず社債投資家も含む)を重要視する必要はあります。

ファンドの全体像

ファンドの全体像は以下の通りです。

ソフトバンクのファンドといえば非常に複雑で理解するのが難しいイメージがあるかもしれません。

ただし、全体像は1ページのスライドにまとまるレベルであり、仕組みは難しいものではありません。

ここでポイントとなるのは、ソフトバンクグループの100%子会社(UK、英国所在)がファンドの管理・運営を行い、ソフトバンクグループのみならず外部投資家からファンドが出資を受けていることだけです。

後はすべて細かい話でしかないのです。

これをソフトバンク側からみれば、ファンドの管理・運営を担うだけではファンドの支配権を取れない(お金を出す人の言うことを聞くしかない)ため、まず自社で資金を拠出し、他の外部投資家に対しては「自分達(ソフトバンクグループ)も巨額のリスクを取っているのだから信用して欲しい」として、資金を集めたというだけのことです。

この仕組みは、孫正義氏が持つ「ビジョン」を、外部からの資金を用いて実現させるためのものであるから、上記のような形となるのは当たり前といえるでしょう。

なお、細かい話としては「GP」というのはGeneral Partnerの略であり、ファンドの運営に無限責任を負います。

また、「LP」というのはLimited Partnerの略であり、出資の約束(金額)を上限として有限責任を負う投資家です。

「キャピタルコール」というのは「ファンドの運営者が、投資家に資金拠出を求めること」をいいます。当該ファンドでは投資家(LP)は資金拠出の求め(=キャピタルコール)がかかった場合、一般的に拒否できない契約となっているものと推察されます。

これらの用語自体は一般的なものであり、何ら特別なものではありません。

ファンドの投資成果の測定方法

当該ファンドの投資成果の測定方法はIRR(=Internal Rate of Return、内部収益率)を用いるとされています。

このIRRは投資を評価する際の指標としては一般的なものであり、IRRが資本コスト(資金の調達コスト)を上回るのであれば、投資としては実行すべき案件となります。

これも金融の世界では一般的に用いられる用語・指標といえます。

上記の図のようにIRRを高くする方法をソフトバンクグループはあえて記載しています。

これはIRRの説明ではありますが、裏を返せばソフトバンクグループが当該ファンドで何をやろうとしているかが分かります。

すなわち、①可能なカ限り投資先の評価が定まっていない等、株価が安いうちに投資を行う、②投資してから株式の売却までを短くするために「上場を目指させる」「他ファンドへ売却する」等の手段を取る、③コストの安い借入を活用する、という3点です。

少なくともいえることは、ソフトバンクグループが投資先の企業の株式を永久に持ち続けることは簡単ではないということです。

これもファンドビジネスとしては一般的な考え方といえます。

ただし、ソフトバンクグループのファンドの特長としては、子会社・関係会社に様々な企業があり、この企業群との協業・支援を期待できるという点があります。これは一般的になベンチャーキャピタルとは差異化ができるところといえるでしょう。

なお、IRRを投資尺度とした投資として最も分かりやすいのは不動産投資です。

借入を活用し自身の資金以上の投資を行い、不動産が高くなったら売却する、可能であれば早めに売却できた方が良い(リスクが無くなるから)、というのは不動産投資(特にファンド)で一般的といえます。

IRRは、それを理論として整理したに過ぎません。難しいことをいっている訳ではありません。

外部投資家

外部投資家であるLP投資家は2つのパターンに分かれているようです。

これは公表されなければ分かりませんので、投資家にとっても有用な情報でしょうし、何よりも「何故、当該ファンドがソフトバンクグループの決算に連結されるのか」を説明することにもなります。

この資料に記載されている通り、投資家には2種類存在します。

一つの投資家はClass A(成果分配型)とされている投資家であり、投資が上手くいけば、利益を獲得します。

もう一方の投資家はClass B(固定分配型)とされており、常に一定の利益(分配)が行われる投資家です。投資が上手くいくか否かは、あまり関係ありません(もちろん分配する利益が全くなくなってしまえば別です)。

一般的に投資家といえば上記のClass Aをイメージすることが多いでしょう。

Class Bは、株式への投資というよりは債券(固定利回り、代表的なものは国債や社債)への投資に近いと考えて間違いありません。

これも不動産のファンドビジネスでは一般的な仕組みであり、Class Bはメザニン投資といわれています(メザニン=中二階の意)。

このようなClass Bのような固定分配型の投資家を募るのは、固定利回り・Class Aよりも優先した分配を約束する代わりに、「ファンドの運営に余計な口を出すな」といえる点がファンド運営者にとってのメリットです。

このソフトバンクグループの公表資料にはそこまで記載はありませんが、Class Bの投資家はファンドの投資先選定や運営に対して、発言権がほとんどないものと推察されます。その代わりの固定利回り(=安定的な収益)なのです。

これがソフトバンクグループが当該ファンドを連結化する理由となるのです。

この資料ではGPである英国のソフトバンクグループ子会社(SBIA UK)の投資委員会(Investment Committee)は「孫正義などSBG(ソフトバンクグループ)関係者で構成されており、リミテッド・パートナーシップ(ファンド)の投資の意思決定を行う」とされています。

そしてソフトバンクグループはパワーである上記意思決定を用い、リターンを最大化する能力を有することから、ファンドを支配(=連結対象)とするとしています。

これは、一般的には違和感のある取り扱いとなります。

なぜならばソフトバンク・ビジョン・ファンドの出資割合は、ソフトバンクグループが過半を占めてはいないからです。

当該ファンドの出資総額(合意ベース)は917億米ドルです。

この中でソフトバンクグループの出資額は281億米ドルであり、外部投資家は636億米ドルです。

すなわち、ソフトバンクグループの出資はファンド全体でみれば過半を占めるには至りません。

通常は、「お金を出す人は口も出す」のです。

一方で、ソフトバンクグループの公表資料によれば、当該ファンドは外部投資家がお金は出すけれども、口は出さないようになっている可能性が高いものと推察されます。

その理由が上記のClass B(固定分配型)という形での出資受入と想定されるのです。

お金は出すけれども、口は出さない(ただし、安定したリターンは得られる)外部投資家を募り、この出資も活用することで、ソフトバンクグループはファンド運営(投資対象の選定等)についての自由度を確保しているということなのです。

筆者が想定するにClass AとClass Bをうまく組み合わせて、実質的なファンド運営における意思決定権をソフトバンクグループは握ったということなのでしょう。

これは上手いやり方のようにはみえます。しかし、「お金は出すけれども口は出さない」ようなソフトバンクグループからみると都合の良い投資家は簡単にはみつからないものです。

すなわち、ソフトバンクグループは当該ファンドの支配をする代わりに、Class Bの投資家には「高利回り」を保証していると想定されますし、全体としては、ファンドの投資運営・リターンにおいてかなりのリスクを引き受けていると想定されるのです。

何事にも「上手い話には裏がある」「リターンの裏にはリスクがある」ということなのです。

ファンドの管理報酬・成果報酬

当該ファンドにおけるソフトバンクグループが収受する報酬は明示されていません。

しかしながら、資料をみると一般的なヘッジファンド(一昔前にいわれていた報酬水準、管理報酬2%+成果の20%)とあまり変わらないといえるかもしれません。

上記資料におけるすべての数値は仮定の数値とされています。

しかしながら、あまりにも異なる数値を公表資料に掲載することもないと思われます。

従って上記の資料が実態を表しているとすれば、管理報酬は投資額の5%程度(ただし年率ではないものと想定、投資期間が5年程度とされていることから年率1%程度の可能性あり)、成果報酬20%程度、となっているものと想定されます。

筆者の感覚としては一般的な水準でのファンドの報酬体系だと認識しています。

会計面

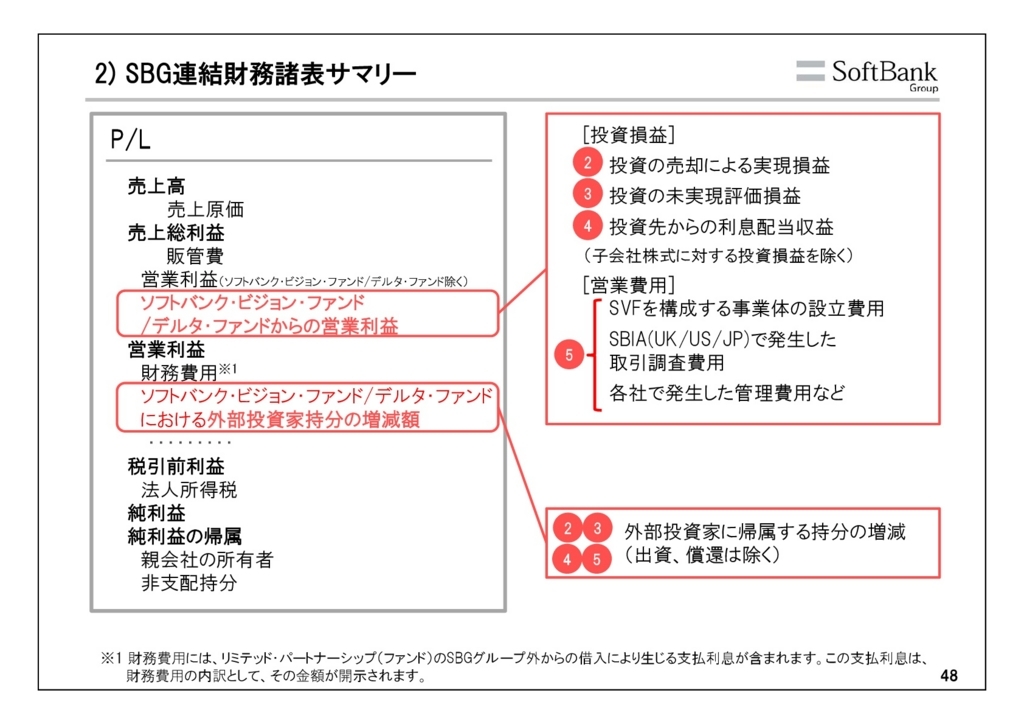

会計面での説明は以下のスライドに主に記載されていますが、ファンドビジネスについてはソフトバンクグループの連結決算において区分して記載されることから、今までの携帯電話事業を中心とした既存事業との比較も可能であり、分かりやすいと思われます。

誤解を恐れずにいえば、ファンドビジネスは外部から資金を借りてきて(外部投資家持分としての負債計上およびP/Lにおける財務費用)、投資を行っている効果となっていると考えておけば、間違いはないでしょう。

以上がソフトバンク・ビジョン・ファンドの説明文に関する考察です。

なお、全文については以下のリンク先に掲載されています。

「SoftBank Vision Fund ビジネスモデルと会計処理」全文

https://cdn.softbank.jp/corp/set/data/irinfo/presentations/analyst/pdf/2017/investor_20180209_02.pdf

所見等

筆者にとってソフトバンクグループは何とも評価しがたい企業でしたし、これからもそうでしょう。

ただし、「キャッシュを生む」という企業にとっての根幹を継続して達成してきた企業であり、評価されるべき企業であることは間違いありません。

そして、ソフトバンクグループの本質は投資業であるということなのでしょう。Yahoo Japanしかり、ソフトバンク(携帯事業)、アリババ等、孫正義氏という稀代の投資家・経営者の事業をみる眼によって投資がなされ、ソフトバンクグループにキャッシュがもたらされました。

今回のソフトバンク・ビジョン・ファンドも外部の投資家は孫氏の投資に対する目利きとしての実績を買っているのでしょう。

是非とも今回も投資が成功してほしいと願っています。